La version originale de cet article est parue sur Citywire.

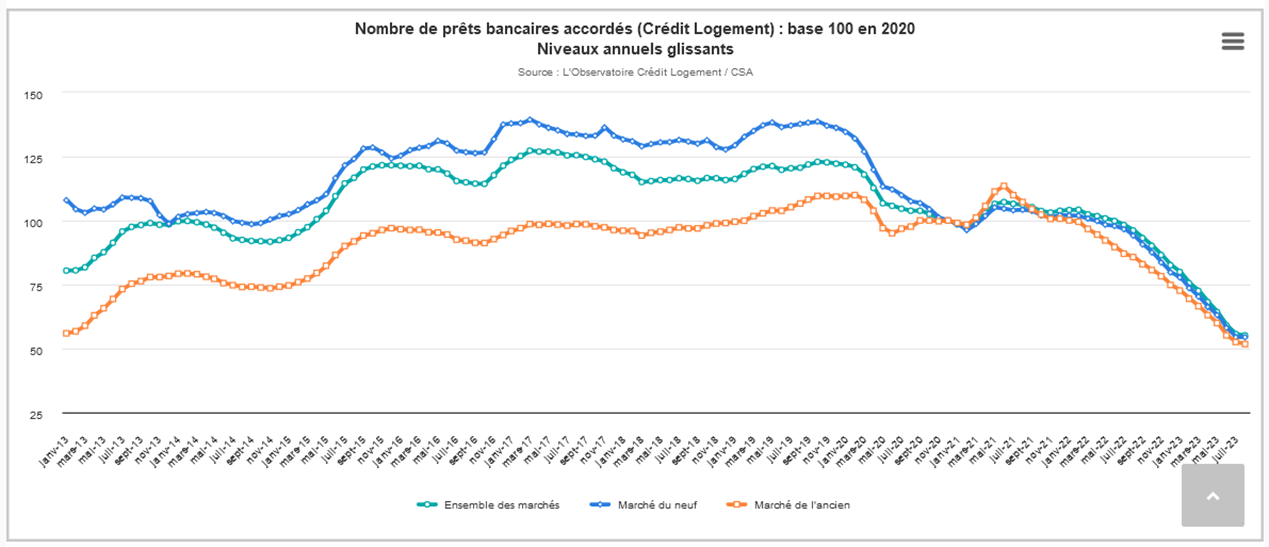

En cette rentrée, le marché du crédit immobilier continue de tourner au ralenti. Les derniers indicateurs de l’Observatoire Crédit Logement montrent, sur les trois derniers mois, une production en baisse de 43 % en nombre de dossiers et de 46% en montants par rapport à la même période un an plus tôt.

Et pourtant, ne laissons pas dire que l’actualisation mensuelle du taux d’usure aurait été vaine. Elle a permis, depuis le mois de février, de trouver tant bien que mal une solution pour de nombreux candidats à la propriété. Bien entendu, une réforme en profondeur du calcul du taux d’usure, intervenue plus rapidement, eût été plus efficace. Avec une année de recul, peut-on encore soutenir que l’on protégeait les Français en les empêchant d’emprunter à 2 % à l’été 2022 ?

Le nouveau taux d’usure pour le mois de septembre, actualisé à 5,56 % pour les crédits à 20 ans – dont il convient de rappeler qu’il inclut le coût de l’assurance emprunteur – permet aux banques de retrouver un niveau de marge cohérent par rapport à leurs coûts de refinancement, que l’on peut maintenant estimés stabilisés autour de 4%.

Il est donc raisonnable d’anticiper que les réseaux bancaires qui s’étaient mis en marge du marché du crédit immobilier au printemps 2022 reviendront progressivement dans le jeu dans les semaines qui viennent. L’offre bancaire est en voie de normalisation, ce qui est une bonne chose.

Mais la difficulté, désormais, est d’un autre ordre. Après 18 mois d’une hausse des taux comme nous n’en avions pas connue depuis cinquante ans, les capacités d’emprunt des ménages sont réduites de 25 %, même après prise en compte de la progression rapide des salaires.

Pour les candidats à la primo-accession, la baisse encore timide des prix, limitée à quelques grandes métropoles, est loin de pouvoir compenser cette perte de pouvoir d’achat.

Le marché de la secundo-accession est, lui, beaucoup moins sensible à l’évolution des prix. Mais les millions d’emprunteurs ayant bénéficié de taux inférieurs à 2 % n’ont aucune envie de revenir sur le marché immobilier. Déménager les contraindrait à rembourser un crédit à taux très bas pour en prendre un nouveau à 4 %, si ce n’est bientôt 5 %. Hors situation de contrainte absolue, cette équation est invendable.

Il faut, dès lors, se préparer à ce que les volumes de production de crédit restent à un niveau bas (proche des volumes actuels) aussi longtemps que les taux de crédit ne reviendront pas sous la barre des 3 %. Compte tenu de l’enracinement de l’inflation et de l’enclenchement manifeste d’un cycle prix-salaires auto-nourri, il semble peu probable qu’une telle normalisation intervienne avant 2025.